马来西亚租金所得税,以及2022年的其他税收减免!

当马来西亚的所得税季节到来时,人们往往会把事情拖到最后一刻(你是其中之一吗?),然后因为恐慌而犯下粗心的错误。

经常出现的此类错误之一涉及租赁。事实证明,根据1967年所得税法第113条,人们因少报(或根本不报)租金收入而受到处罚。

有一种误解,认为租金收入被归类为投资,因此可以免除任何形式的税收。

错误的!

但在我们深入探讨之前,让我们仔细看看该法案的内容。根据马来西亚税务局(LHDN)的说法,这涉及:

“任何人因遗漏或少报任何收入而做出错误申报,或就影响其自身纳税或任何其他人纳税的任何事项提供任何不正确信息。”

如果这太拗口了,让我们为您简化一下:这基本上意味着您试图通过没有正确申报您出租房产的收入来避免被征税。

但在我们开始讨论租金收入缴纳所得税的话题之前,让我们先回到基础知识。

什么是租金所得税?

租金所得税是对出租房产赚取的利润征收的税。

租金收入适用于住宅和商业地产,甚至某些机械和船舶(称为动产)。

您应该何时提交2022课税年的申报表?

如果您属于这些类别,请记下这些日期,并按时提交以避免被罚款!在这里查看完整的类别!

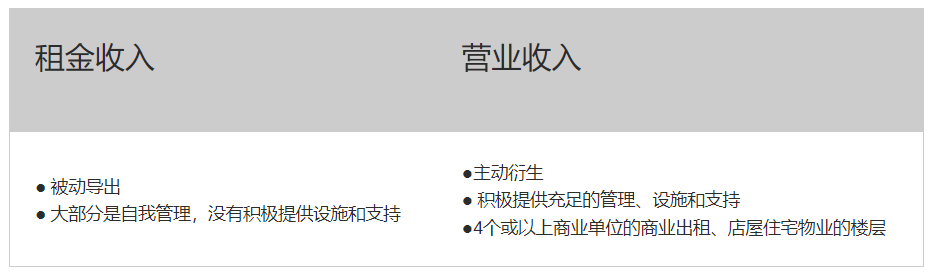

租金收入与营业收入

但租金收入和营业收入之间存在差异。

租金收入根据1967年《所得税法》第4(d)条进行归档。但是,如果您出于商业目的租赁房产,则您的租金收入将根据该法第4(a)条的营业收入进行归档。

一般来说,租金收入被认为是相对被动获得的非营业收入。如果你的出租房产管理得非常系统,它就可以被视为营业收入。

公平地说,这仍然非常模糊——所以让我们看看两者还有什么不同。

马来西亚的租金收入如何征税?

马来西亚房产的租金收入按0%至30%的累进税率征税。租金收入开始日期从房产出租的第一天开始,而实际租金收入本身是根据收据评估的。

租金收入按净额计价,这意味着净租金收入可以通过一定的可扣除费用来减少。

在马来西亚,哪些费用可以从租金收入中扣除?

那么,这些可扣除的租金收入费用是多少呢?根据LHDN的数据,它们包括:

评估税退出租金房屋贷款利息火灾保险费收取租金所产生的费用续租所产生的费用修理和财产维护费用

不可扣除的租金收入费用为初始费用。这些包括:

房产广告费用准备租赁协议的法律费用印花税地产代理佣金

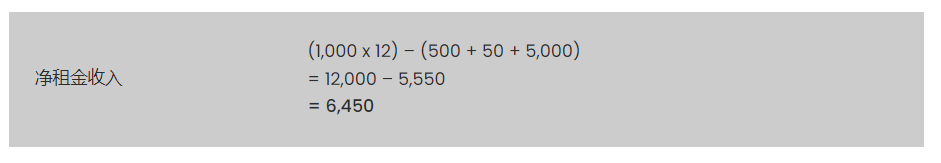

如何计算您的净租金收入?

话虽如此,这里有一个如何计算净租金收入的示例。

总租金收入

每月租金:RM1,000

合约期限:12个月

可扣除费用

评估税:RM500

退出租金:RM50

物业维修:RM5,000

租金收入有税收优惠吗?

在您申报之前,您肯定想知道是否有任何租金所得税优惠可以让您受益,是吗?

如果您正在商业出租房产,那么这是个好消息!

根据经济刺激计划3.0,政府正在推动公民互相做好事,并提供这种激励作为交换。

2020年4月至2021年12月31日,向中小企业租户提供租金减免的营业场所业主,可申请相当于租金减免金额的专项扣除。

这项税收优惠的标准是什么?

减少幅度应至少为现有租金的30%适合所有纳税人(公司、个人、合作社或其他企业和非企业实体)租用的房屋必须由承租人用于开展业务。房东必须是拥有《1967年所得税法》第4(a)款和第4(d)款规定租金收入的纳税人。

在马来西亚如何申报租金收入?

让我们确保您知道如何正确申报您的信息。在马来西亚拥有房产(不用于商业目的)并获得租金收入的个人需要缴纳所得税。

同一法案第4(d)条对此进行了更详细的解释。因此,您首先需要注意的是您的房产租金收入是如何计算的。

它的估价是按净额计算的,这意味着您赚取的金额可以减去允许发生的费用。

其中一些允许的费用包括维持财产现有状态的普通维修费用、火灾/盗窃保险费、评估税和戒租,以及所获得贷款的抵押贷款利息。

评估税只是地方当局向每个房屋和土地所有者征收的一种强制付款的奇特术语。筹集到的资金将用于所有公共基础设施的建设和维护。

计算方法将基于房产的估计年租金价值,乘以地方当局确定的一组费率(因此实际上可能会有所不同)。

完成此操作后,任何净收益都需要归档。

您可以在在线提交时在“法定租金收入”下进行此操作;手动提交时的B2部分(BE表格)或B7部分(B表格)。

但是,如果您发现租金损失,则无需在税务申报中披露这一点。

我如何申报所得税?

在逐步了解如何报税之前,您首先必须了解您是否需要缴纳所得税。如果满足以下条件,您就有资格成为纳税人:

扣除EPF后您的年收入为RM34,000或以上(每月约RM2,833.33)

一年内您在马来西亚居住至少182天

在确定您实际上有义务缴纳所得税后,您需要根据您的应纳税收入确定您需要缴纳多少所得税。

所得税申报通常从上一评估年度(YA)的第一季度开始。这意味着,在2022年,您将提交截至2021年12月31日的2021纳税年度的税款。

您只有几个月的时间来提交所得税,因此请务必保留所有工资单、EA表格和收据,因为您将需要它们来提交税款。

如果您在截止日期之后才提交所得税,您将需要支付罚款。如果您夸大了税收减免或误报了您的收入,情况也是如此,所以要诚实!

所得税申报可以通过ezHASIL在线完成,也可以在LembagaHasilDalamNegeri(LHDN)手动完成。

我如何查明我的应课税收入?

大多数类型的收入均需缴纳所得税,例如:

企业收益就业收益股息、利息和折扣特许权使用费、溢价和租金

将所有各种收入加在一起后最终得到的金额将用于确定您各自的税率。

正如您所看到的,您的应纳税收入越低,您的税率就越低,您需要缴纳的所得税也就越少。

2022纳税年度可以申请哪些退税?

与税收减免(即年度应纳税收入的减少)不同,退税是在计算当年税款后减少您缴纳的税额。

以下是回扣类型:

马来西亚的非居民或外籍人士的退税如何?

不幸的是,非居民和外籍人士无法享受任何税收减免或退税。对不起!

马来西亚的非居民被归类为在马来西亚逗留少于182天的人,无论其公民身份或国籍如何。

但并非所有非居民都必须首先缴纳所得税!如果您属于以下情况,则无需纳税:

在马来西亚受雇少于60天受雇于马来西亚船舶年龄55岁,领取马来西亚就业养老金从银行收取利息收取免税股息

但假设这些不适用于您,并且您有义务缴纳所得税。

作为非居民,您将按固定税率(通常为30%)纳税,而不是适用于居民的累进税率。这些费率可以在这里找到。

使用您的每月税收减免(MTD/PCB)作为最终税

不过,您仍然需要提交纳税申报表!

由于只有您自己提交纳税申报表,您才能享受税收减免和退税,因此使用您的MTD作为最终税可能很危险,因为您可能支付的金额可能超出实际需要的金额!

然而,有一定比例的人可以使用他们的MTD作为最终税。标准是:

您的工作收入是您唯一的收入来源过去12个月您一直在同一雇主工作您的雇主已从您身上扣除MTD您的雇主没有为您缴纳任何税款您尚未选择联合评估

如果您满足这些标准,您可以选择不提交纳税申报表,而只需使用您的MTD作为最终税款。

如果是这样,请记得提交表格TP1。此表格将帮助您申请您有资格获得的税收减免,并有助于您的雇主获得更准确的申报表。

联合评估与单独评估

对于已婚夫妇,您可能不得不问自己这样的问题:“我们应该单独提交还是联合评估?”

最后,问题归结为哪种方法可以利用累进税率和减免来节省最多的税款。作为一般规则:

如果满足以下条件,单独评估是有益的:双方都是高收入者如果出现以下情况,联合评估是有益的:一个人的收入明显较高,而另一个人的收入很少或没有收入

这是因为,两个高收入者的收入合计可能会导致他们面临更高的税级,因此必须缴纳更高的税率。

这也适用于税收减免,因为根据联合评估进行申报意味着您实际上是以一个人的身份进行申报-您只能申请个人的最大税收减免。

不言而喻,找出哪种选择能为您节省最多税款的最佳方法就是简单地单独计算和比较。

无论您是否同意这种激励措施,最重要的是要记住,尽可能准确地申报您的所得税,以避免任何不必要的惩罚。